Con el desarrollo de herramientas digitales como las desarrolladas por Appen.co, se podrá impactar en temas como el derecho a la conectividad, la productividad y la inclusión financiera.

Gracias a la tecnología y el internet, el vínculo entre una gran mayoría de personas y las entidades financieras se ha fortalecido y se ha establecido un lazo que se traduce en que más usuarios cuentan con acceso a productos bancarios (transacciones, pagos, ahorros, crédito y seguros), además de que, son capaces de atender sus necesidades cotidianas de manera responsable.

El impulso que han tomado las herramientas digitales promueve una mayor inclusión financiera en el país, esto se ve reflejado en un reporte elaborado por el programa de la Banca de las Oportunidades (BdO) y la Superintendencia Financiera de Colombia (SFC), en donde se encontró que a marzo de este año, el número de adultos con al menos un producto financiero de depósito o de crédito en establecimientos de crédito, cooperativas con actividad financiera y ONG microcrediticias, llegó a 33,9 millones, correspondiente al 91,2% de la población adulta del país, algo que se debe en parte a la aparición de estas nuevas tecnologías. Adicionalmente, los productos digitales como las billeteras o monederos electrónicos continúan ganando terreno y alcanzaron los 21,7 millones de usuarios.

Recientemente el Estudio de Inclusión Financiera y Digitalización elaborado por Credicorp, en donde se analiza y compara el avance del uso de las plataformas financieras digitales en siete países de la región, encontró que en Colombia el 60% de los ciudadanos son considerados “usuarios no digitales”. Esto significa que seis de cada 10 personas todavía no hace uso de medios digitales para realizar transacciones financieras.

Adicionalmente, el estudio resalta que existe un largo camino por recorrer para extender los beneficios de esta digitalización financiera, principalmente entre los sectores socioeconómicos bajos, los habitantes del ámbito rural y los grupos etarios mayores de 43 años.

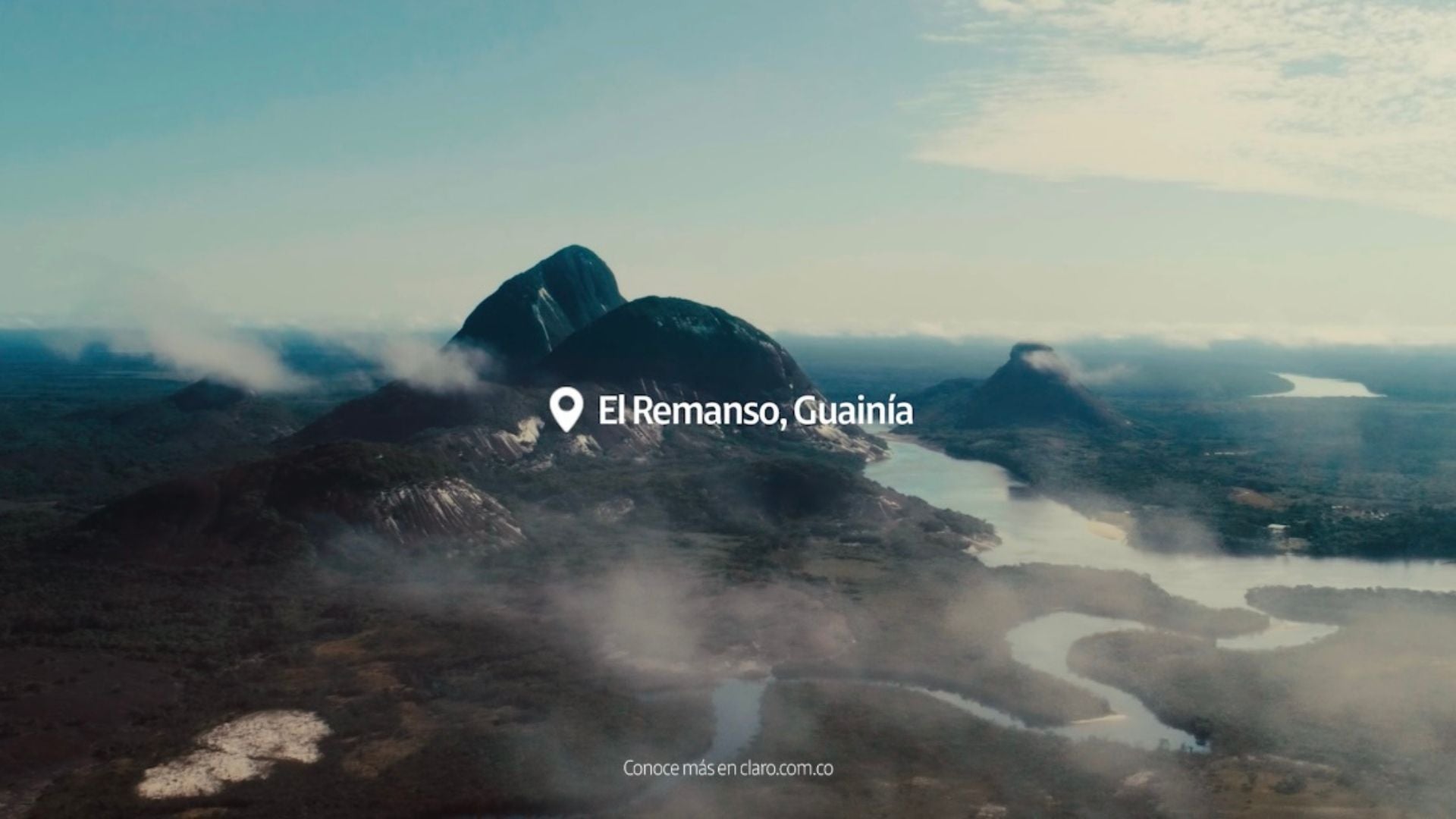

Por lo tanto, es evidente que el sector financiero aún tiene grandes desafíos para poder llegar a otros sectores de la población; por esta razón, Appen.co, una solución digital que conecta a usuarios a internet de forma gratuita, decidió ser un “puente” que acompaña el proceso de inclusión del sector financiero, al permitir conectar y facilitar el acceso a los nuevos usuarios a plataformas o productos financieros. Debido a ese trabajo con fintechs y entidades bancarias, en el 2022 logró colocar US$5 millones en créditos dentro del ecosistema.

“Un usuario normalmente se entera de nuestra oferta de valor y entra buscando internet gratis, luego se encuentra con soluciones estratégicas para su crecimiento personal: ahorro, crédito para emprender, para estudiar, plataformas donde invertir, apps para generar ingresos, y en cuestión de meses, ingresan al sistema, haciendo parte de la solución del país”, aseguró Catalina Acosta, cofundadora y CEO de Appen.co.

Por otro lado, Catalina agregó que se cerró el año con 250.000 usuarios, de los cuales un 40% ha sido incluido en el sector financiero mediante billeteras digitales, aperturas de cuenta, acceso a crédito y plataformas de generación de ingresos, entre otras soluciones.

En la actualidad, Appen.co trabaja directamente con más de 12 entidades financieras que pautan y adquieren usuarios a través de la startup. “Ahora estamos enfocados en ser el canal de adquisición de usuarios número uno de cada una de estas compañías gracias a nuestra propuesta de valor costo-eficiente, y un equipo ágil que se mueve a la velocidad de los negocios”, explicó Acosta.

Esta oferta se vuelve mucho más productiva en tiempos de crisis; por esa razón, esta startup planea aumentar sus tecnologías y oferta de valor en 2023, entendiendo el contexto global para abordar soluciones que como región permitan sacar a flote a millones de personas.

“Hablar de inclusión financiera, por suerte, cuenta con aliados fundamentales. Banca tradicional, Fintech, todo tipo de organizaciones, y es un alivio saber que se están haciendo esfuerzos y se están cerrando brechas. Como una de esas brechas, es la digital, es muy claro nuestro rol articulador en el proceso, y acompañando a cumplir este objetivo que tenemos como región”, agregó la directiva.

Datos del Banco Mundial muestran que alrededor de 2500 millones de personas no utilizan servicios financieros formales, y el 75% de las personas de escasos recursos no tienen cuenta bancaria. Por esa razón, la inclusión financiera es clave para reducir la pobreza e impulsar la prosperidad; sin embargo, para reducir la brecha es necesario proveer de infraestructura básica que permita a las personas estar conectadas y ser más productivas en el mundo digital e impulsar una educación financiera, entre otros sectores sociales.