Un análisis en el sector bancario colombiano revela que las principales entidades enfrentan desafíos significativos, destacando la urgencia de transformación digital y atención al cliente.

El sector bancario colombiano, crucial para el desarrollo económico, se caracteriza por la diversidad de entidades, desde bancos veteranos hasta instituciones más recientes. En su constante evolución hacia la digitalización, la adaptación a las demandas del público se vuelve crucial. La intensa competencia entre estas entidades subraya la importancia de la reputación para ganar la preferencia del consumidor. Más allá de ofrecer servicios financieros sólidos, las entidades buscan destacarse en dimensiones como responsabilidad social, transparencia e innovación para ganar la confianza de sus clientes.

En este contexto, las mediciones reputacionales emergen como herramientas esenciales para evaluar y posicionar a las entidades bancarias en Colombia. Estas mediciones, basadas en criterios como oferta de valor, adaptación, impacto socio-ambiental, talento, solidez e integridad, proporcionan una visión integral de la percepción pública y la imagen de cada banco en el mercado.

Para el segundo trimestre de 2023, Punto Cardinal realizó un análisis que revela un panorama sobre la reputación del sector bancario en Colombia. A través de un muestreo aleatorio estratificado, se exploraron percepciones en medios tradicionales y redes sociales, ofreciendo un cuadro detallado de la opinión pública.

Período analizado y empresas evaluadas:

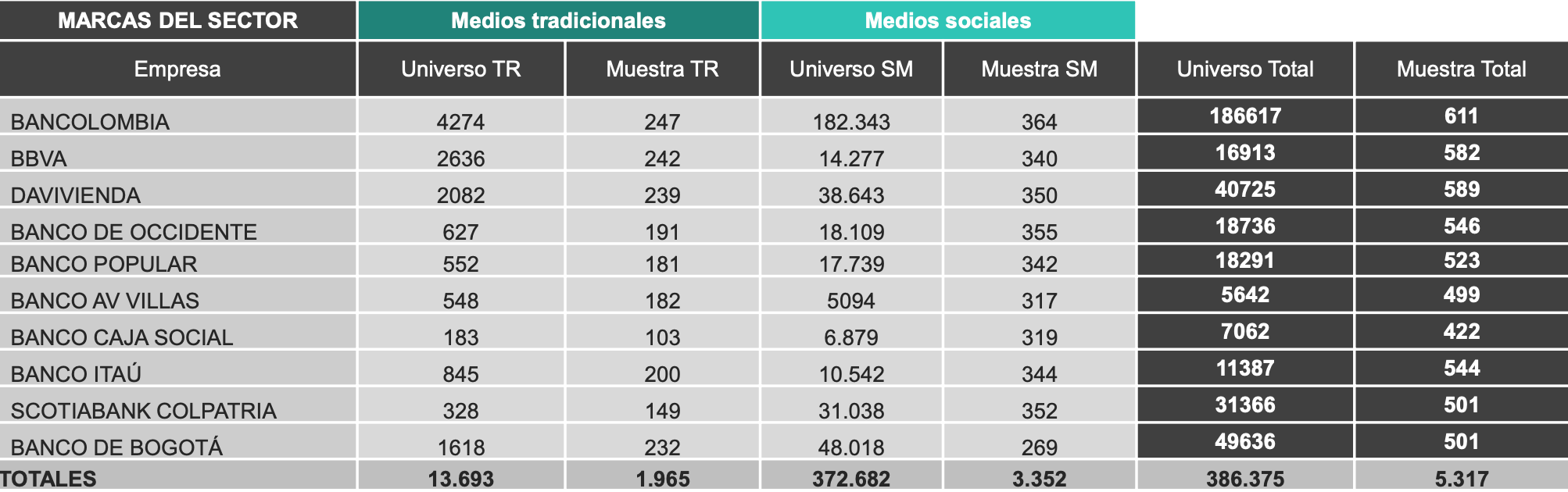

Durante el periodo comprendido entre el 1 de mayo y el 31 de agosto de 2023, la reputación de las principales entidades bancarias colombianas fue sometida a un escrutinio detallado. Bancolombia, Banco de Bogotá, Banco Popular, Banco de Occidente, Banco Itaú, BBVA, Davivienda, Scotiabank, Colpatria, Av Villas y Banco Caja Social fueron los actores principales de este análisis.

Método de evaluación:

El proceso de muestreo aleatorio estratificado, un enfoque riguroso, permitió obtener un insumo analítico significativo. La segmentación de la información basada en fechas y canales garantizó una representación proporcional. La metodología de Etnografía se erigió como la herramienta principal para extraer percepciones de medios tradicionales y redes sociales, como Instagram, Facebook, Twitter, TikTok, LinkedIn y YouTube.

Dimensiones de reputación y el universo de datos:

La evaluación se basó en seis dimensiones fundamentales: Oferta de Valor, Adaptación, Impacto Socio-Ambiental, Talento, Solidez e Integridad. Con un universo de datos que abarcó un total de 386,375 publicaciones (13,693 de medios tradicionales y 372,682 de medios sociales), se logró una muestra representativa de 5,317 publicaciones.

Resultados y hallazgos:

Los hallazgos reputacionales fueron clasificados meticulosamente según niveles de favorabilidad y dimensiones reputacionales. La información reveló una tendencia general hacia una reputación frágil en el sector bancario, con desafíos particulares en áreas como la atención al cliente, deficiencias en canales digitales y una creciente desconfianza por parte de los clientes.

Conversación en RRSS:

Las redes sociales jugaron un papel crucial, siendo escenario del 56% de la conversación total. Bancolombia destacó con un 48% de participación, mientras que Banco de Bogotá alcanzó un 13%. Twitter emergió como la plataforma líder para expresiones, con un 85% de presencia.

Ranking reputacional y calificación:

El análisis clasificó las marcas en un ranking reputacional, revelando que Banco de Bogotá y Bancolombia encabezaron la lista, aunque con calificaciones en la categoría de frágil y débil. Banco AV Villas, por otro lado, mostró una calificación más baja, sugiriendo un terreno reputacional desafiante.

Hallazgos adicionales:

A pesar de ser un generador significativo de empleo de calidad, el sector bancario carece de estímulos para instaurar percepciones sólidas más allá de las ofertas laborales. Se evidenció un esfuerzo en transformación digital, pero también un crecimiento de percepciones negativas respecto a fallas y soluciones poco eficaces.

Retos y oportunidades:

Se identificaron retos cruciales, como abordar problemas en plataformas digitales y mejorar la experiencia del cliente. Las oportunidades radican en la expansión a plataformas como LinkedIn, Twitch y TikTok, así como en integrar narrativas centradas en el sentido de pertenencia y valores emocionales.

Para leer el informe completo entre aquí

Este análisis proporciona una radiografía detallada de la reputación bancaria en Colombia, sirviendo como faro para entidades en busca de fortalecer sus lazos con la audiencia y trazar estrategias efectivas para el futuro.

También le puede interesar: Bavaria protege más de 12,000 hectáreas en los páramos colombianos con su programa miPáramo